A cura di Finanza Comportamentale

Titoli e settori "vincenti" e "perdenti"

Titoli e settori "vincenti" e "perdenti"

Nel questionario veniva chiesto alle persone di indicare quali fossero i settori e titoli azionari che avevano ottenuto il rendimento migliore e peggiore durante il periodo Ottobre - Dicembre 2005, ovvero gli ultimi 3 mesi prima dell'inizio del questionario:

Settori e titoli peggiori degli ultimi 3 mesi (Ottobre-Dicembre 2005) :

I settori industriali giudicati più spesso come i peggiori dell'ultimo trimestre del 2005 sono stati seguenti:

Telecomunicazioni (N = 41 su 195 risposte totali)

Auto (N = 19)

Alimentari (N = 14)

Per quanto riguarda i titoli le risposte sono state le seguenti:

Telecom Italia (N = 23 su 96 risposte totali)

Pirelli (N = 10)

Rcs (N = 9)

Settori e titoli migliori degli ultimi 3 mesi (Ottobre-Dicembre 2005) :

I settori industriali giudicati più spesso come i migliori dell'ultimo trimestre del 2005 sono stati seguenti:

Bancari (N = 32 su 177 risposte totali)

Energetici (N = 28)

Assicurativi (N = 23)

Per quanto riguarda i titoli le risposte sono state le seguenti:

Capitalia (N = 15 su 124 risposte totali)

Unicredit (N = 15)

Fiat (N = 11)

Settori e titoli peggiori del prossimo semestre (Luglio-Settembre 2006) :

I settori industriali giudicati più spesso come quelli che dovrebbero avere il rendimento peggiore nel prossimo futuro (III° trimestre del 2006) sono stati i seguenti:

Telecomunicazioni (N = 22 su 142 risposte totali)

Auto (N = 13)

Tecnologici (N = 13)

Per quanto riguarda i titoli le risposte sono state le seguenti:

Telecom Italia (N = 20 su 97 risposte totali)

Fiat (N = 12)

Mediaset (N = 9)

Settori e titoli migliori del prossimo semestre (Luglio-Settembre 2006) :

I settori industriali giudicati più spesso come quelli che dovrebbero avere il rendimento migliore nel prossimo futuro (III° trimestre del 2006) sono stati i seguenti:

Energetici (N = 25 su 140 risposte totali)

Bancari (N = 18)

Auto (N = 10)

Per quanto riguarda i titoli le risposte sono state le seguenti:

Eni (N = 12 su 103 risposte totali)

Unicredit (N = 8)

Generali (N = 7)

Fiat (N = 6)

Alcune indicazioni chiare emergono da questi dati. I giudizi delle persone dimostrano che c'è una forte sfiducia verso il settore delle telecomunicazioni che è considerato il peggiore sia nelle valutazioni retrospettive sia in quelle relative al futuro. Non solo ma un titoli ben preciso viene indicato come responsabile della debolezza del settore (Telecom Italia) che viene percepito sia come il titolo meno affidabile del recente passato sia come il meno affidabile per il futuro. Al contrario il settore dei titoli energetici e quello dei titoli bancari sono quelli verso cui gli intervistati dimostrano la fiducia maggiore (sia relativamente al futuro sia relativamente al passato). Per quanto riguarda i titoli che dovrebbero andare meglio nel prossimo futuro, infatti, quelli menzionati più spesso sono stati Eni ed Unicredit (Capitalia ed Unicredit erano invece quelli menzionati più spesso come titoli vincenti del recente passato). Le future raccolte dati dovranno dimostrare se le risposte date dagli intervistati sono dovute ad un giudizio razionale o ad un giudizio di tipo intuitivo (euristica di disponibilità). La finanza classica suggerisce la prima spiegazione mentre la finanza comportamentale supporta la seconda. Se i rendimenti futuri saranno costantemente coerenti con le opinioni delle persone avrà ragione la finanza classica al contrario si dovrà trovare una diversa spiegazione di tipo comportamentale.

Giudizio dei rendimenti del Dow Jones Industrial e dello S&P MIB nel passato e nel futuro:

Giudizio dei rendimenti del Dow Jones Industrial e dello S&P MIB nel passato :

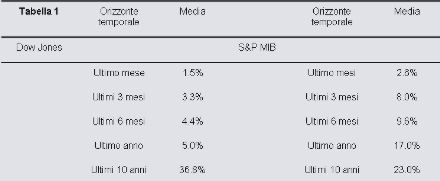

Alle persone veniva chiesto di dare una valutazione del rendimento dei due indici in diversi periodi di tempo nel passato: 1 mese, 3 mesi, 6 mesi, 1 anno e 10 anni. Le risposte medie sono riassunte in Tabella 1.

Queste risposte dimostrano una sostanziale incoerenza che dipende probabilmente dalla maggiore conoscenza che le persone hanno nei confronti del mercato finanziario nazionale piuttosto che di un indice estero (anche se si tratta di un indice statunitense che dovrebbe essere familiare). Le analisi statistiche hanno infatti dimostrato che i giudizi dati dai rispondenti sono significativamente superiori per quanto riguarda il rendimento medio dello S&P MIB rispetto al Dow Jones industrial per tutti gli orizzonti temporali tranne uno. Le persone infatti ricordano che lo S&P MIB è stato significativamente migliore dell'indice americano sia nell'ultimo mese del 2005, sia negli ultimi 3 e 6 mesi, e nell'ultimo anno. Tuttavia, i giudizi si invertono quando si tratta di giudicare i rendimenti dei due indici negli ultimi 10 anni. In questo caso le persone ritengono che dal 1995 alla fine del 2005 il Dow Jones Industrial abbia avuto un rendimento significativamente migliore rispetto allo S&P MIB.

Giudizio dei rendimenti del Dow Jones Industrial e dello S&P MIB nel futuro :

Alle persone veniva chiesto di prevedere il rendimento dei due indici in diversi orizzonti temporali futuri: 1 mese, 3 mesi, 6 mesi, 1 anno e 10 anni. In questo caso le persone non hanno dato giudizi differenti per il rendimento atteso dei due indici nei diversi orizzonti temporali proposti. Si attendono per entrambi un rendimento futuro compreso tra il 2 ed il 3% nel primo mese del II° trimestre del 2006. Inoltre, i rispondenti hanno previsto lo stesso rendimento atteso anche a distanza di 3 e 6 mesi. L'attesa è di un 3-4% di rendimento nell'arco di un anno e del 33% nei prossimi 10 anni.

Infine veniva chiesta una previsione sul rapporto Euro-Dollaro nel prossimo futuro. Le risposte delle persone (N = 103) si sono suddivise in modo sostanzialmente identico tra i tre possibili scenari (invariato, rafforzamento del Dollaro, oppure rafforzamento dell'Euro), con una leggerissima, e non statisticamente rilevante, prevalenza a favore dell'opinione di un rafforzamento dell'Euro sul Dollaro.

Dati biografici

Età media: 36.5 anni (max: 77; min: 20)

Sesso: 101 Uomini; 27 Donne

Expertise di investimento media: 8 anni (min: 0; max. 40)

Occupazione:

24 Dipendenti di banca

24 Analisti + traders + promotori

19 Colletti bianchi

17 Studenti

13 Liberi professionisti

07 Managers

05 Dipendenti pubblici

03 Disoccupati

19 Altro