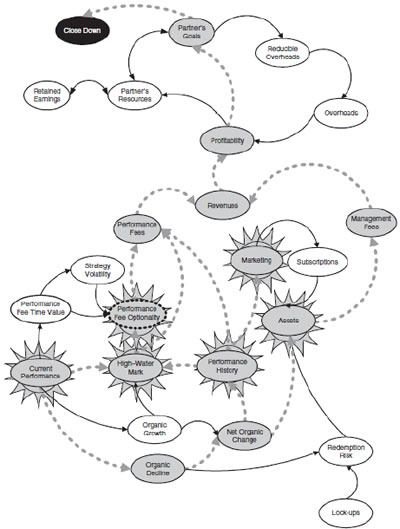

Nel momento in cui un fondo fallisce per diversi motivi, il gestore non ha l’obiettivo di definire se questo sia ancora in grado di operare sul mercato, egli deve riuscire a individuare le quote che è necessario versare per riuscire a “sopravvivere”. Nel caso degli Hedge Funds, questo concetto è molto più complesso rispetto ad altre tipologie di strumenti finanziari: la performance fee è lo strumento più utilizzato per generare ricavi; le frodi vengono perpetrate proprio con lo scopo di consentire al gestore di percepire questa commissione. La probabilità dei gestori di ricevere questo premio è funzione di quattro fattori:

Il tempo rimanente nel periodo preso in considerazione per l’attribuzione della performance fee;

La “distanza” tra gli attuali Net Asset Value (NAV)24 e High Water Mark (HWM)25;

La volatilità del NAV;

Gli asset gestiti dal management (assets under management, AUM).

La matrice mette in relazione il rapporto tra NAV e HMW con il periodo di tempo intercorrente prima della scadenza nel valutare le prestazioni del gestore del fondo e decidere circa l’assegnazione della performance fee

Nel caso più estremo, in cui il periodo preso in considerazione stia per scadere e il NAV sia molto lontano dal HWM, per il gestore vi sarà una grossa difficoltà nel riuscire a guadagnare questa fee, al contrario di una situazione dove vi è ancora parecchio tempo e il NAV è abbastanza vicino al HWM. Nel primo caso, dunque, la possibilità che avvengano operazioni illecite è molto alta. Tuttavia, si possono sempre verificare situazioni in cui il Net Asset Value è molto vicino all’High Water Mark e la situazione si capovolga prima della fine del periodo.

Per un manager che stia registrando perdite d’esercizio da alcuni anni, con conseguente spreco di denaro e di asset, non ottenere questa fee potrebbe portare a eventi molto spiacevoli. Lo stesso ragionamento è valido in una situazione di notevole distanza consolidata tra NAV e HWM.

Un possibile miglioramento della situazione del fondo potrebbe essere ottenuto tramite il riporto di utili a nuovo, licenziamenti a livello manageriale oppure la firma di nuove partnerships. Il gestore potrebbe inoltre adottare strategie con volatilità più alta oppure cercare di incrementare il leverage, il tutto al fine di percepire la commissione di performance. Un ulteriore pratica alquanto “oscura” è quella di ottenere asset illiquidi il cui valore può essere facilmente sovrastimato.

Nel caso in cui il fondo abbia fatto registrare performance mediocri per diversi anni, sorge anche il rischio del ritiro delle quote da parte degli investitori, una fattore che tuttavia non preoccupa molto il gestore poichè sempre più spesso conseguentemente alla partecipazione al fondo, viene definito un apposito periodo di “lock-up”, ovvero un determinato intervallo temporale nel quale non è possibile richiedere la restituzione della liquidità investita.

Un ulteriore fattore di rischio è la composizione degli investitori: molti fondi, soprattutto durante la loro costituzione o i loro primi anni di vita, presentano un gruppo di investitori la cui notizia di un “allontanamento” dal fondo potrebbe determinare conseguenze molto importanti per il fondo stesso. Molti soggetti solitamente definiscono apposite clausole in merito alla massima percentuale di Assets Under Management che essi possono rappresentare, che si potrebbe aggirare intorno al 10-20%. Qualora il recesso riguardi quote di così ampio importo, questi possono spingere gli altri investitori a superare le percentuali di limite definite. La conseguenza potrebbe essere una serie di recessioni a cascata, che consumano l’intero patrimonio del fondo, portando alla sua dissoluzione.

Le frodi potrebbero essere allora eseguite al fine di far credere che la gestione del fondo stia ottenendo ritorni particolarmente appetibili, poichè quando questo genera grandi performance, ciò può far crescere il suo NAV “organicamente”, contribuendo a ridurre la pressione per una restituzione dei patrimoni. Ancora, quando l’AUM è ampio, la management fee stessa può essere altrettanto larga da permettere al gestore di ottenere buoni ritorni anche senza disporre della performance fee: ad esempio, un miliardo di dollari di AUM con una formula di attribuzione di una management fee del 2% significherebbe guadagnare una somma pari a 20 milioni di dollari all’anno, un fondo di 10 miliardi guadagnerebbe 200 milioni sulla base della stessa forma contrattuale sopra citata. L’esempio è molto utile, poiché molte di queste attività illecite volte a coprire le perdite registrate dal fondo non nascono inizialmente come vere e proprie situazioni d’illiceità, nella maggior parte dei casi si tratta di business legali che con il passare del tempo si sono trasformati in illeciti.

Gli Hedge Fund che hanno intrapreso da poco la loro attività hanno inoltre molte più possibilità di fallire o subire frodi, poiché essi hanno dimensione ridotta, pochi capitali e poca “esperienza” in termini di gestione e identificazione delle varie tipologie di rischio. Il meccanismo che porta più rapidamente alla scomparsa del fondo è quello della sottocapitalizzazione. I fondi sottoscritti da poco non richiedono grossi investimenti in termini di capitale iniziale, il problema si genera nel momento in cui il circolo virtuoso performance-commissioni-ricavi inizia a mostrare evidenti segni di difficoltà, soprattutto nel caso di mediocri performance che portano il fondo a rendimenti lontani dal HWM, scatenando una situazione di insufficienza di capitali. Se un fondo, invece, sopravvive alla prima fase legata al suo “start-up”, si possono generare situazioni di collasso o di illiquidità in ogni momento, a causa di fattori di diverso tipo, siano queste di carattere esterno (ad esempio il cambiamento delle condizioni del mercato finanziario), interno (gestione scadente, mediocre definizione dei rischi in cui poteva incorrere il fondo) oppure entrambe. In questo caso, la frode potrebbe agire:

Nella fase di start-up, cercando di alimentare il circolo vizioso di cui sopra, facendo credere che il titolo stia ottenendo buone performance sul mercato, che consentirebbe di ottenere le commissioni di gestione e di dunque generare ricavi; In un momento successivo, come nel caso in cui intervenga l’azione di un “rogue trader”.

L’immagine mostra i possibili “punti deboli” del circuito degli Hedge Fund che potrebbero essere utilizzati per perpetrare una frode (Fonte: Bruce Johnson (2010), “The Hedge Fund fraud casebook”, Wiley & Sons)

[24] Con il termine Net Asset Value (NAV) si intende il il valore di ogni singola azione detenuta dal fondo. Per ottenere questo dato, è necessario dividere il valore totale di tutti i titoli in portafoglio al netto delle passività per il numero di quote di fondi in circolazione (Fonte: Investopedia) 25 L’High Water Mark corrisponde alla massima percentuale di rendimento raggiunta dal fondo di investimento. Molto spesso, questo valore viene utilizzato come termine di paragone per misurare le performance realizzate dal gestore dell’Hedge Fund. (Fonte: Investopedia)

Successivo: 4.3 Esempi di frodi legate alla performance del fondo

Sommario: Indice