Dopo un periodo burrascoso, caratterizzato da scandali e frodi con serrate indagini da parte della Securities and Exchange Commission e del procuratore di New York (Eliot Spitzer), molti operatori hanno ipotizzato un calo dell'appeal di fondi comuni & Co.

Non è stato proprio così. A parte qualche eccezione, il quadro generale mostra che i risparmiatori statunitensi non hanno abbandonato queste forme di investimento.

Analizziamo pertanto l'andamento dei settori più rappresentativi del risparmio gestito a stelle e strisce.

- Per i Mutual Fund Investing secondo l’Investment Company Institute (ICI) (equivalente della nostra Assogestioni) risulta che nel marzo 2006 l’asset complessivo si è incrementato dai $ 138.4 miliardi ai $9.359 mille miliardi (ossia un incremento percentuale dell’1.5%). L’indagine offre una panoramica dell’andamento in termine di patrimonio netto di tutte le categorie di mutual funds, come mostrato nel seguente quadro:

Tabella n. 17- Andamento dei mutual funds statunitensi.

MANCA TABELLA

Fonte: ICI

Tenendo conto dei soli EMF (equity mutual fund ossia i fondi comuni azionari) secondo i dati resi noti dall’ ICI, a gennaio 2006 hanno raccolto, al netto dei riscatti, quasi 32 miliardi di dollari, pari allo 0,6% della massa amministrata al termine dello stesso mese. Si tratta del dato più elevato degli ultimi due anni, che oltretutto smuove una tendenza che negli ultimi mesi si era fatta abbastanza piatta, sebbene mai negativa.

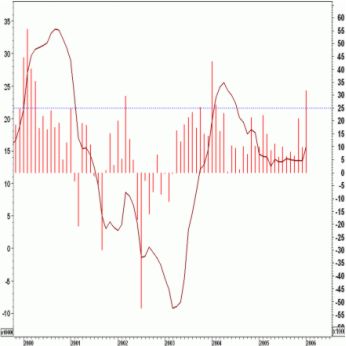

Figura n. 8 - Istogramma dell'andamento degli Equity Mutual Funds statunitensi

Fonte: Saperinvestire.it

Il grafico in alto mostra, in forma di istogramma, la raccolta netta degli EMF (scala di destra), nonché la sommatoria della raccolta netta negli ultimi dodici mesi (scala di sinistra).

Come si può notare da aprile 2003 in poi, non c'è mai stato un mese dalla raccolta nettanegativa con l'accelerazione di gennaio che rilancia questa tendenza.

Proprio il dato della raccolta netta di gennaio è però sotto i riflettori: l'eccezionalità della raccolta netta trova pochi riscontri nel recente passato. Si può notare agevolmente come mesi o periodi di raccolta netta superiore ai 25 miliardi di dollari siano stati: gennaio-febbraio 2004, marzo 2002 e gennaio-aprile 2000.

In tutti i casi, lo S&P500 era prossimo alla formazione di massimi primari dai quali sono partite importanti fasi discendenti.

Da questo punto di vista, insomma, c'è il fondato timore che la corsa alla sottoscrizione di quote di fondi di investimento riveli da parte degli investitori un eccessivo ottimismo.

Se poi guardiamo alle categorie di fondi azionari notiamo che quelli domiciliati negli Usa che privilegiano le azioni domestiche, hanno chiuso il 2005 con una performance media del + 7,32%. I mid caps fund (che puntano sui titoli a media capitalizzazione) hanno fatto ancor meglio, chiudendo l’anno con un progresso medio del 9,65%.

Facendo invece riferimento a tutte le categorie di mutual funds si è verificato un miglior andamento dei fondi growth. Lo studio delle performance evidenzia sia che le small caps hanno continuato a fare meglio delle large caps nel 2005, sia che le mid caps hanno battuto le due categorie (individuate in funzione della capitalizzazione di mercato delle società) concorrenti. Gli esperti Usa sostengono che il sorpasso effettuato dalle mid caps ai danni delle small caps, deve essere interpretato come l’inizio di una market rotation verso titoli di società ritenute più stabili. L’evoluzione in corso d’opera viene collegata all’ingresso del ciclo economico in una fase di maturità. La seguente figura mostra un quadro riassuntivo di tale andamento.

Tabella n. 18 – Andamento dei fondi azionari USA per categorie.

MANCA TABELLA

Fonte: www.Soldionline.it

Gli investitori istituzionali Usa si aspettano un 2006 favorevole alle large caps growth. I titoli delle società incluse nello Standard and Poor’s 500 Growth Index possono contare su stime di crescita degli utili vicine al 28%. La stima di crescita dei titoli che costituiscono lo Standard and Poor’s Value Index non supera l’1%.

- Per fondi chiusi (Closed-End funds) dagli ultimi dati resi noti dall'ICI (febbraio 2006), risulta che nell’ultimo quadrimestre del 2005 l’asset di tale categoria di fondi è stato complessivamente pari a $276.35 miliardi. L’ICI mette anche a disposizione un analisi comparativa delle diverse categorie di fondi chiusi a partire dal 2003 :

Tabella n. 19 - Andamento dal 2003 al 2005 dei Closed Funds statunitensi.

MANCA TABELLA

Fonte: ICI

- Per il prodotto indicizzato per eccellenza, l'ETF (Exchange Traded Fund), non ha senso paragonare la capacità di produrre performance dei gestori americani contro quella degli europei. Si può però misurare il diverso successo di mercato dei prodotti commercializzati negli Usa o in Europa, e notare quindi che il favore del pubblico statunitense è ancora in crescita, mentre gli europei hanno ultimamente segnato il passo (malgrado in Italia la crescita sia percentualmente ancora molto forte poiché il prodotto è agli inizi).

In America, l'ETF sta diventando un'alternativa ai fondi sempre più utilizzata dalle famiglie, oltre che dagli investitori istituzionali, e se ne parla persino come canale di accesso alla Borsa per quella quota di risparmi previdenziali che la riforma voluta da Bush (se approvata) sottrarrà alla Social Security (l'Inps Usa), per affidarla direttamente ai giovani lavoratori che lo vorranno.

Il successo negli Usa è dovuto al fatto che molte banche e case di brokeraggio non hanno fondi propri, oppure, se anche li hanno, da tempo hanno sposato l'idea di prestare alla clientela la consulenza remunerata, guadagnando sul collocamento e separando l'attività di gestione da quella di vendita.

Gli ETF, in America, non sono più vissuti come prodotti che cannibalizzano le gestioni attive come avviene invece in Italia, e in molta parte d'Europa, dove le maggiori banche hanno ancora un prevalente interesse a guadagnare sulle commissioni delle proprie SGR e sui prodotti articolati derivati (quali le gestioni in fondi).

Per questo motivo, in Europa l'ETF è sostanzialmente un prodotto alla portata di investitori evoluti che fanno da sé, accedendo alla Borsa soprattutto attraverso il canale delle banche on- line. L'ETF allo sportello, o nella borsa del promotore, è oggetto pressoché sconosciuto.

Secondo i dati del marzo 2006 dell’Investment Company Institute l’asset totale degli ETF è stato di $ 321,292 miliardi contro $296,022 di dicembre 2005. Se guardiamo alle singole categorie otteniamo la seguente tabella:

Tabella n. 20 - Andamento ETF statunitensi 2005 – 2006

MANCA TABELLA

Fonte: ICI.

Nel 2005 tra gli ETF il prodotto che ha ottenuto la migliore performance è stato il Rydex Standard & Poor’s 500 Equal Equity Fund.

Progettato e commercializzato dalla Rydex Investments, questo prodotto rappresenta un’eccezione nel gruppo di ETF negoziati sui listini nordamericani che sono del tipo market cap weighted (con portafoglio caratterizzato da una predominanza delle società ad elevata capitalizzazione) e seguono da vicino l’andamento dell’indice Standard and Poor’s 500.

Il Rydex Equal Weight Fund offre la possibilità di puntare su un portafoglio diviso in quote percentuali identiche tra small e large caps. Questa caratteristica permette di battere l’indice Standard and Poor’s 500 nei periodi in cui le società a piccola e media capitalizzazione (sottovalutati o snobbati dal mercato) viaggiano col vento in poppa (come è avvenuto negli ultimi anni).

Lo svantaggio dell’Equal Weight Fund risiede nel continuo re-bilanciamento del portafoglio (a causa delle fluttuazioni delle quotazioni). La revisione del portafoglio, infatti, avviene con cadenza trimestrale.

Nel 2005 l’ETF ha battuto lo State Street Global Advisors' S&P Depositary Receipts ( il più grande fondo legato all’indice Standard and Poor’s). Lo State Street ha chiuso l’anno con un incremento del 4,82% (contro il + 4,91% messo a segno dall’indice).

- Secondo i dati forniti dall’Investment Company Institute (ICI) le Unit Investment Trust hanno registrato un deposito totale pari a $2,46 miliardi nel marzo 2006.

Per rendere l’idea dell’incremento ottenuto facciamo un confronto con lo stesso periodo del 2005 dove troviamo un ammontare di deposito totale pari a $1,48 miliardi ( e a febbraio 2005 pari a $1,85 miliardi).

Se poi guardiamo alle categorie di UIT il quadro che ne risulta è il seguente:

Tabella 21 - Andamento delle UIT Statunitensi 2005 - 2006.

MANCA TABELLA

Fonte: ICI

Qui c’erano 79 nuove emissioni di fondi distribuiti in Febbraio. Di questo totale, 66 o equity trusts, 10 tax-free bond trusts, e 3 taxable bond trusts.

Dott.ssa Maria Michela Lucignano

Successivo: 4.3. Sviluppo Statunitense dell'Internet Banking.

Sommario: Indice