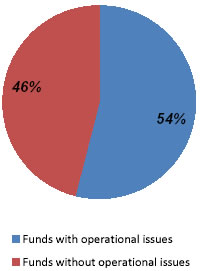

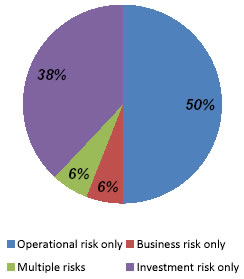

Di tutti i fondi che nel passato sono falliti, circa il 54% di questi è stato caratterizzato da problematiche di natura operativa e poco più della metà di queste difficoltà può essere attribuito a problematiche di determinazione del rischio, come illustrato nei grafici sottostanti.

Il grafico a torta a sinistra mostra la suddivisione tra gli Hedge Funds caratterizzati da problemi di natura operativa, mentre quello a destra definisce le tipologie di rischio in cui incorrono i fondi “problematici” (Fonte:”Understanding and mitigating operational risk in Hedge Fund investment: a Capco White paper)

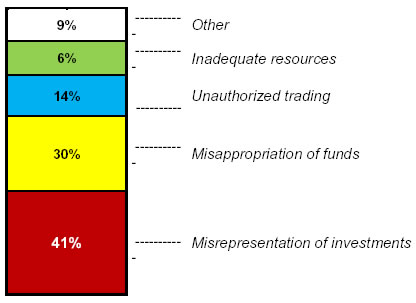

Le complicazioni più comuni di questi fondi di copertura, che contribuiscono ad incrementare il rischio di natura operativa, riguardano in particolare:

- Misrepresentation of investments, l’atto volontariamente eseguito per generare documenti comprovanti informazioni false e fuorvianti;

- Misappropriation of funds o frodi generiche, di cui si è già detto nel precedente capitolo;

- Trading non autorizzato dei titoli, tramite il quale si eseguono investimenti che non rientrano nella strategia del fondo oppure si modificano le tipologie di impiego del denaro senza l’approvazione degli investitori;

- Inadeguate risorse per perseguire la strategia d’investimento del fondo.

Questi tipi di problemi hanno contribuito a generare perdite sostanziali negli investimenti che sarebbero potute essere evitate o quantomeno previste con una due diligence più comprensiva, che avesse considerato maggiormente queste tipologie di rischio. Ad esempio, il fallimento dei “Lipper convertible arbitrage funds”29 sarebbe potuto essere evitato qualora fosse stato identificato il rischio di liquidità del fondo informando accuratamente gli investitori che, di conseguenza, non avrebbero impiegato i propri capitali in questa tipologia di fondi comuni.

Il grafico in questione mostra la distribuzione percentuale dei problemi di natura operativa che contribuiscono ad incrementare le probabilità di fallimento degli Hedge Funds (Fonte: Understanding and mitigating operational risk in Hedge Fund investment: a Capco White paper)

Strategia: Market Neutral Stima della perdita/redemption: Più di 700 milioni di dollari statunitensi Problema operativo principale: Trading non autorizzato di titoli Elenco delle fasi principali di un possibile illecito:

|

Strategia: Arbitraggio di fixed income Stima della perdita: Più di 500 milioni di dollari statunitensi Problema operativo principale: Inadeguatezza delle risorse/infrastrutture Elenco delle fasi principali di un possibile illecito:

|

Strategia: Arbitraggio di strumenti convertible anche a livello internazionale Stima della perdita/redemption: Più di 300 milioni di dollari statunitensi Problema operativo principale: Misrepresentation of investments Elenco delle fasi principali di un possibile illecito:

|

Strategia: Long/Short equity Stima della perdita/redemption: Più di 40 milioni di dollari statunitensi Problema operativo principale: Misappropriation of funds, frodi Elenco delle fasi principali di un possibile illecito:

|

Questo piccolo specchietto mostra alcuni dati e semplici esempi di strategie viziate da problematiche di natura operativa. Si nota in particolare come l’ultima strategia (Long/short equity), le cui perdite sono di entità ridotta rispetto alle altre situazioni, molto spesso sia degenerata in momenti di crisi collettiva con importi nettamente superiori a quelli indicati. (Fonte: Understanding and mitigating operational risk in Hedge Fund investment: a Capco White paper)

[29] I Lipper Convertible Arbitrage Funds erano due tipologie di Hedge Fund di natura convertible arbitrage, ovvero titoli istituiti con lo scopo di lucrare la differenza di prezzo tra i common bonds e le azioni emesse dalla stessa società. I manager che detengono questi tipi di investimenti, solitamente acquistano convertible bonds sottovalutati e azioni della società in posizione short. La strategia che solitamente viene intrapresa in questo ambito prevede un holding period a medio termine e risultati caratterizzati da bassa volatilità. Questa tipologia di fondi erano detenuti dalla Lipper & Co., società americana leader nella fornitura di informazioni sui mutual funds e di fund ratings, i quali registrarono una perdita di valore del 33% da gennaio a settembre 2001, per poi giungere a un’ulteriore diminuzione del 40% nel gennaio 2002. Il problema del Convertible Fund non era solo legato alla difficoltà che un convertible arbitrageur poteva riscontrare in un ambiente ostile, ma era strettamente correlato anche con il fatto che i risultati del fondo erano comunicati al mercato e all’importanza quasi fondamentale assunta dal “theoretical value” per determinate tipologie di problemi. (Fonte: Nick Calamos – “Convertible arbitrage: insights and techniques for successful hedging”)

[30] Un market neutral fund è una tipologia di mutual fund molto aggressiva, che mira ad ottenere ritorni molto alti tramite l’acquisto di azioni con posizioni rialziste e altre con posizioni ribassiste. L’obiettivo di questi fondi è di generare rendimenti costanti, superiori del 3% o 6% circa al tasso dei Buoni del Tesoro statunitensi. Questi tipi di fondi possono offrire rendimenti altrettanto simili a quelli di un ETFS Leveraged, che mira a generare un ritorno del 200%-300% sull’investimento iniziale. Questi tipi di fondi risultano essere strumenti finanziari piuttosto complessi, sono dunque poco adatti per soggetti che non hanno mai eseguito attività di investimento o per gli investitori prudenti. Essi tendono inoltre a generare alti costi di gestione, un elemento di cui si dovrebbe tenere conto in fase di sottoscrizione. (Fonte: Investopedia.com)

Successivo: 5.1.2 La più frequente combinazione di problematiche operative: misappropriation of investor funds e misrepresentation of fund investments.

Sommario: Indice